Fondo de estabilización: clave para gestionar las finanzas como emprendedor o independiente

-

por Paula Martinez

- Emprendedores, Mi Dinero, Noticias Destacadas, Presupuesto

-

por Paula Martinez

- Emprendedores, Mi Dinero, Noticias Destacadas, Presupuesto

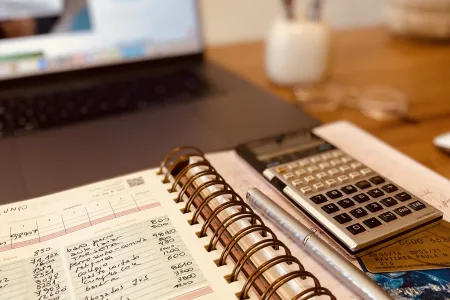

Si tenés ingresos variables, como emprendedor o independiente, un paso clave para manejar tu dinero es contar con un fondo de estabilización.

Esta herramienta es lo que te va a permitir tener un nivel de gastos similar a lo largo del año, más allá de los vaivenes que puedan tener tus ventas o tus cobros.

Esto es particularmente importante si tu actividad es estacional, tiene meses de mucho trabajo y decae en otros.

También es útil para tomarse vacaciones y cubrir los ingresos de ese período (no es para pagar los gastos de vacaciones).

Algo importante: El fondo de estabilización no es lo mismo que un fondo de reserva o de emergencia. Este último está pensado para cubrir imprevistos, mientras que el primero es para compensar ingresos en los meses de menor actividad.

Cómo armar un fondo de estabilización

El objetivo del fondo de estabilización es lograr mantener nuestro nivel de vida, relativamente estable, durante todos los meses del año, aunque nuestros ingresos varíen.

Para esto, necesitamos ahorrar en los meses de mayores ingresos para poder cubrir los gastos cuando esos ingresos bajan.

El Fondo de estabilización es un monto de dinero que se ahorra en los meses de más actividad y se gasta en los de menores ingresos. Por lo tanto, cuando los ingresos aumentan no se incrementan los gastos sino que se ahorran.

Está pensado para crearse y gastarse dentro de un mismo año o de un mismo ciclo anual. Esa es una diferencia con el fondo de reserva que sólo se usa cuando hay una eventualidad.

Cómo calcular el monto del fondo de estabilización

El monto del fondo de estabilización dependerá de cada situación particular. Debe ser suficiente para cubrir los gastos básicos del hogar, inclusive en el período de vacaciones.

Para calcularlo, es necesario tener un presupuesto mensual y conocer cuáles son los gastos de cada mes.

Luego, habrá que analizar en qué meses los ingresos son más altos para saber cuándo es el momento de ahorrar.

Además, hay que ver cuáles son los meses en que los ingresos bajan para calcular el “rojo” (faltante) de dinero que habrá respecto a los gastos. Este monto es el que deberá contemplar el fondo de estabilización.

En resumen, los pasos serían los siguientes:

- Armar un presupuesto de gastos mensual, y determinar el monto de dinero necesario para vivir cada mes.

- Analizar los ingresos pasados (al menos, un año) para determinar qué meses aumentan y qué meses bajan.

- En los meses de ingresos bajos, calcular el dinero que falta para cubrir los gastos básicos del mes.

- Sumar la diferencia entre gastos e ingresos de todos los meses en “rojo”. Este es el monto que deberá tener el fondo de estabilización cada año.

- Planificar cómo se va a juntar ese monto durante los meses de mayores ingresos.

En qué invertir el fondo de estabilización

Para que el monto ahorrado no pierda valor, es necesario invertirlo en opciones que mantengan el poder adquisitivo. De esa manera, se mantendrá para que permita cubrir todos los gastos previstos.

A su vez, el fondo de estabilización tiene que estar disponible para poder ser usado en el momento de menores ingresos. Es decir, tiene que estar líquido en esos meses.

Y, por esta razón, también hay que pensar en alternativas de inversión de bajo riesgo. No hay que ir a opciones que puedan subir y bajar de precio justo cuando lo necesitamos.

Entonces, las características del fondo deben ser:

- Liquidez (disponible en los meses previstos).

- Bajo riesgo.

- Que mantenga el poder adquisitivo. Deberíamos apuntar a alternativas que sigan o le ganen a la inflación.

- Moneda. Si vivimos en Argentina, nuestro fondo de estabilización debería estar en pesos argentinos porque es la moneda en la cual estarán nuestros gastos familiares.

Entre las opciones podemos citar:

- Plazo fijo. Al ser dinero que se conoce cuándo se va a necesitar, se puede planificar el plazo para retirar el depósito en ese momento.

- Cauciones. Esta es una alternativa simple y similar a la anterior (se lo conoce como “el plazo fijo de la Bolsa), pero tiene como ventaja que se puede colocar el dinero a plazos más cortos, desde 1 día.

- Fondos Comunes de Inversión (FCI). Entre las múltiples alternativas de FCI hay que buscar opciones de bajo riesgo como los FCI de dinero (money market, de rescate inmediato), que son los mismos que tienen las billeteras virtuales, o los de renta fija de muy corto plazo.

- Letras y bonos cortos del Tesoro (Lecap, Boncer, otros). Estas letras son bonos o títulos de deuda cortos (desde 15 días a varios meses) que se pueden suscribir en la emisión inicial y, luego mantenerlos al vencimiento. De esta manera, se conoce cuánto es el rendimiento final. Las letras también se pueden vender antes en el mercado pero ahí el precio puede variar. Por eso, es mejor “calzar” el plazo con nuestras necesidades. También hay FCI de renta fija que invierten en este tipo de instrumentos y pueden ser más simples de operar.

Para elegir entre las opciones anteriores, una variable para monitorear es la tasa de interés en cada plazo. Según el momento, el rendimiento de los plazos fijos, las cauciones y los FCI money market puede ser mejor en una u otra alternativa. En base a esto se puede ir eligiendo cada mes.

¿Necesitás aprender nuevas herramientas de inversión? Capacitate con nuestro curso «Inversiones simples para no especialistas» y empezá ya a generar rendimientos con tu dinero.